Les ETF et ETC

sur BUX

BUX te propose une large gamme d'ETF et d'ETC.

Les ETF sont des paniers d’actifs qui te permettent de répartir de petites sommes sur des milliers de titres sous-jacents différents à un coût très bas, ce qui te permet de construire un portefeuille diversifié rapidement et facilement. Les ETC, quant à eux, offrent une exposition à une série de matières premières telles que l’or, l’argent et le platine, constituant ainsi une classe d’actifs supplémentaire pour diversifier ton portefeuille.

Qu’est-ce

qu’un ETF ?

L’acronyme ETF signifie « Exchange-traded fund », ou fonds négocié en bourse en français. Comme son nom l’indique, c’est donc un fonds d’investissement dont les actions peuvent être tradées sur une place boursière.

Tu le sais peut-être déjà, mais un fonds d’investissement est une structure qui récupère l’argent auprès des investisseurs pour acheter des actifs qui généreront un rendement si leur valeur augmente. En investissant des montants élevés, un fonds d’investissement est en mesure de maintenir des coûts de transaction bas grâce au système de l’économie d’échelle.

La deuxième caractéristique principale d’un ETF est que tu peux le trader sur une place boursière. Comme presque toutes les sociétés cotées, les ETF divisent leur capital en actions qui peuvent être achetées et vendues en bourse en passant un ordre auprès d’un courtier comme BUX.

Cette caractéristique les distingue d’autres fonds d’investissement comme les fonds communs de placement. Cela les rend généralement plus liquides, ce qui signifie que tu peux acheter ou vendre ton placement dans un ETF plus rapidement, facilement et de manière plus sécurisée pendant les heures de marché.

En général, un ETF investit dans un panier d’actifs de la même classe, souvent en reproduisant passivement un indice.

Les ETF peuvent investir dans n’importe quelle classe d’actifs : actions, obligations, matières premières, devises, etc. Même si tu ne possèdes pas directement les titres sous-jacents, lorsque tu investis dans un ETF, tu as le droit de recevoir tous les revenus qu’ils génèrent, qu’il s’agisse de dividendes ou d’intérêts.

En général, un ETF investit dans un panier d’actifs de la même classe, souvent en reproduisant passivement un indice – par exemple le CAC 40. Dans ce cas, les coûts de gestion du fonds seront très faibles, car le processus est hautement automatisable. Les ETF indiciels affichent donc des frais très faibles par rapport aux fonds gérés activement, ce qui en fait un excellent instrument pour diversifier tes investissements rapidement, facilement et à moindre coût.

Comment fonctionne un ETF ?

Un ETF est un panier d’actifs (actions, obligations, devises…) dont la propriété est divisée en actions qui sont achetées et vendues par les investisseurs sur un marché boursier.

Sa valeur (appelée Valeur Nette d’Inventaire, ou Net Asset Value en anglais) est égale à la valeur totale des actifs qu’il possède et elle varie constamment en fonction de leur prix. Par ailleurs, les actions de l’ETF étant tradées sur le marché, leur prix sera déterminé par l’interaction entre la demande et l’offre de l’ETF, et non par la valeur de ses actifs sous-jacents.

Comment peux-tu donc être sûr·e que le prix d’un ETF – par exemple, un ETF répliquant l’indice S&P 500 – suivra la valeur du panier sous-jacent sans trop s’en écarter ?

Cela est assuré par un mécanisme continu de création et de rachat des parts d’un ETF qui implique deux acteurs différents : l’émetteur du fonds, également appelé sponsor ou gestionnaire du fonds, et un groupe de grands investisseurs institutionnels appelés “participants autorisés“.

Cela fonctionne ainsi :

Chaque jour, l’émetteur publie la liste des titres que le fonds doit détenir ainsi que les pondérations relatives qu’ils doivent avoir pour reproduire l’indice qu’il suit. C’est ce que l’on appelle un “panier de création“.

Une fois qu’ils disposent de ces informations, les participants autorisés collectent les titres figurant dans le panier de création aux pourcentages requis, soit en les achetant, soit en les prélevant de leur stock. Ils livrent ensuite ce panier d’actions à l’émetteur en échange d’actions nouvellement créées de l’ETF, qu’ils peuvent vendre sur le marché à des investisseurs individuels.

Ce processus fonctionne aussi dans l’autre sens : les participants autorisés peuvent également vendre des ETF à l’émetteur en échange d’une quantité correspondante de titres sous-jacents. C’est ce qu’on appelle un “panier de rachat“.

Par conséquent, contrairement aux actions, les parts des ETF ne sont pas cotées dans le cadre d’un premier appel public à l’épargne. Elles sont plutôt créées et rachetées quotidiennement par ce mécanisme.

Ce mécanisme symbiotique entre l’émetteur et les participants autorisés garantit que le prix de l’ETF ne s’écarte pas trop du portefeuille qu’il suit.

Mais pourquoi les participants autorisés participent-ils à ce processus ? Qu’en retirent-ils ?

Eh bien, comme nous l’avons dit au début, le prix de l’ETF et celui du panier sous-jacent peuvent différer parce qu’ils sont poussés par des forces différentes. Lorsque le prix de l’ETF augmente trop par rapport au portefeuille sous-jacent, les participants autorisés peuvent réaliser un bénéfice en achetant les actifs sous-jacents, en les échangeant contre de nouveaux ETF auprès de l’émetteur et en vendant ces ETF sur le marché. Cela augmente le prix du portefeuille sous-jacent tout en diminuant le prix de l’ETF, ce qui crée un point de rencontre.

Ce mécanisme, appelé arbitrage, fonctionne également dans l’autre sens : lorsque l’ETF est sous-évalué par rapport au portefeuille sous-jacent, les participants autorisés peuvent gagner de l’argent en achetant l’ETF, en le rachetant en échange des actions sous-jacentes et en les vendant sur le marché.

Ce mécanisme symbiotique entre l’émetteur et les participants autorisés garantit que le prix de l’ETF ne s’écarte pas trop du portefeuille qu’il suit.

Les types d’ETF

Il existe de nombreux types d’ETF, différents en termes de stratégie d’investissement, de classe d’actifs, de concentration géographique et d’autres caractéristiques. Nous examinons ici les plus importants d’entre eux.

Une première distinction fondamentale peut être faite entre les fonds actifs et les fonds passifs.

Les ETF actifs sont gérés activement par des gestionnaires de fonds, qui choisissent les actifs dont ils estiment qu’ils obtiendront les meilleures performances dans le but de battre un certain indice de référence. Ces fonds ont tendance à avoir des frais plus élevés que les ETF passifs. Les recherches montrent que seule une minorité d’entre eux parvient à battre le marché de manière constante. Ils sont donc beaucoup moins populaires que les ETF passifs et ne représentent qu’une fraction du marché total des ETF.

Les ETF passifs sont des fonds qui reproduisent passivement un indice (de n’importe quelle classe d’actifs), c’est pourquoi on les appelle aussi “trackers d’indices“. Comme leur processus de réplication ne nécessite aucune prise de décision humaine, les ETF passifs ont des coûts de gestion de fonds plus faibles et donc des frais moins élevés que les fonds actifs. Cela en fait un excellent instrument pour diversifier ses investissements facilement et à moindre frais, et c’est le principal moteur de leur popularité auprès des investisseurs. Étant donné qu’ils représentent la grande majorité des ETF, nous allons nous concentrer sur eux à partir de maintenant !

Les ETF passifs peuvent être classés par catégorie. Voici les plus courantes :

- Les ETF sur actions : fonds conçus pour suivre un indice boursier particulier comme le S&P 500 ou le CAC 40. Ils peuvent être axés sur un secteur, une industrie, une taille de capital, une zone géographique ou d’autres caractéristiques (dividendes, croissance, etc.). Par conséquent, en plus des ETF à large exposition comme ceux qui suivent l’indice MSCI World par exemple, tu trouveras des fonds qui investissent uniquement dans un type d’actions en particulier, comme les actions du secteur de la santé en Europe.

- Les ETF à revenu fixe : fonds conçus pour fournir une exposition aux obligations de toute nature. Ils peuvent suivre des indices obligataires généraux comme le Bloomberg Barclays US Aggregate Bond Index ou se concentrer sur des types spécifiques d’actifs à revenu fixe comme les obligations d’État, les obligations d’entreprises (également d’un seul secteur), les obligations municipales ou un mélange de ces dernières. Ils investissent souvent dans des actifs ayant une échéance spécifique – court, moyen ou long terme, une notation de crédit spécifique et provenant d’une zone géographique spécifique.

- Les ETF sur les matières premières (« commodities ») : fonds qui suivent le prix d’une matière première (comme l’or, le pétrole ou le gaz naturel) ou d’un panier de matières premières. Dans le cas des métaux précieux, le fonds peut détenir physiquement les actifs sous-jacents en les stockant dans une chambre forte, tandis que dans tous les autres cas, il devra s’exposer à leurs variations de prix en achetant des contrats à terme.

- Les ETF de devises : fonds conçus pour investir dans une ou plusieurs devises spécifiques.

Il s’agit des types d’ETF les plus courants que l’on trouve sur le marché. Ils sont plus que suffisants afin de constituer des portefeuilles diversifiés et sur du long terme, et se destinent surtout aux investisseurs dont la priorité est un bon rapport risque/rendement. Toutefois, il existe également d’autres fonds plus complexes qui offrent une exposition à des stratégies davantage sophistiquées :

- Les ETF alternatifs : fonds conçus pour permettre aux investisseurs de trader des stratégies particulières (comme la stratégie Long/Short Equity, l’opération spéculative sur écart de rendement ou les actions neutres sur le marché), de trader la volatilité ou de se couvrir contre l’inflation.

- Les ETF inversés : fonds qui te permettent de profiter d’une baisse d’un certain indice ou d’un certain actif.

- Les ETF à effet de levier : fonds qui te permettent d’investir dans un panier d’actifs avec un effet de levier.

Avantages et inconvénients des ETF

Par rapport à d’autres outils d’investissement comme les fonds communs de placement ou les actions, les ETF possèdent plusieurs avantages spécifiques qui sont à la base de leur popularité croissante auprès des investisseurs particuliers. D’autre part, ils présentent également certains risques dont tu dois être pleinement conscient·e.

Les avantages des ETF :

- Accessibilité : l’investissement minimum peut être inférieur à 10 €.

- Large exposition : ils offrent une exposition à des dizaines, des centaines ou même des milliers de titres différents, ce qui permet un degré de diversification généralement très coûteux à obtenir avec d’autres méthodes.

- Rentabilité : les ETF passifs, en particulier, facturent des frais très faibles grâce à des coûts de gestion peu élevés et à des économies d’échelle.

- Simplicité : tu peux les trader aussi facilement que tu trades des actions pendant les heures de marché sur une app comme BUX.

- Transparence : les ETF sont tenus de publier quotidiennement leurs positions, tandis que leur prix de marché est constamment mis à jour et rendu public.

Les inconvénients des ETF :

- Erreur de suivi : bien que les ETF parviennent généralement à suivre assez bien leur indice sous-jacent, des problèmes techniques ou des perturbations dans le mécanisme de création et de rachat peuvent générer des écarts.

- Risque de fermeture du fonds : si le fonds ferme, les investisseurs peuvent être affectés négativement en termes fiscaux car la fermeture en question pourrait les forcer à réaliser des gains, créant ainsi un nouveau cas fiscal pour eux. De plus, ils devront trouver une nouvelle façon d’investir cet argent.

- Risque de contrepartie : en fonction de leur mécanisme de réplication, certains fonds pourraient supporter ce type de risque. Les ETF peuvent répliquer l’indice sous-jacent de différentes manières, les plus courantes étant la réplication physique intégrale, l’échantillonnage et la réplication synthétique :

- Réplication physique intégrale : l’ETF reproduit l’indice dans une proportion de 1:1.

- Échantillonnage : l’ETF ne détient qu’une sélection des titres de l’indice.

- Réplication synthétique : l’ETF réplique l’indice en utilisant un produit financier dérivé. Un tel fonds présente un certain niveau de risque de contrepartie car il ne possède pas les titres sous-jacents.

- Risque éventuel « d’illiquidité » : Les ETF qui investissent dans des instruments, comme les obligations d’entreprises à haut rendement ou les prêts à effet de levier, peuvent eux-mêmes manquer de liquidité en période de tensions sur le marché, ce qui rend difficile la vente en temps voulu et à un écart (« spread ») approprié.

Comment investir ?

Disons que tu sais ce que sont les ETF, que tu as appris comment ils fonctionnent et que tu as décidé qu’ils seraient le bon outil pour investir à long terme. Maintenant, tu te demandes peut-être par où commencer. Il existe tellement de types, que décider quoi choisir peut être compliqué. Dans cette section, nous allons passer en revue le processus de construction d’un portefeuille d’ETF étape par étape, en te proposant un guide sur la meilleure manière de prendre des décisions à chaque étape. Bien sûr, tu restes responsable de tes choix, mais les informations ci-dessous t’aideront à te poser les bonnes questions, et dans le bon ordre.

Avant de commencer

Avant de commencer à construire un portefeuille, nous devons nous assurer que tu comprends comment les rendements sont liés au risque, et comment tu peux réduire ce risque par la diversification.

Tout d’abord, dans tout investissement, les bénéfices se basent sur le risque : des rendements potentiels plus élevés impliquent généralement une plus grande probabilité de perdre ton argent. C’est parce que le rendement d’un investissement n’est en fait rien d’autre qu’un moyen de compenser l’investisseur pour avoir risqué son capital, donc les deux choses doivent aller de pair.

Les titres d’une même classe d’actifs présentent généralement un risque similaire et offrent en moyenne des rendements similaires. Si les classes d’actifs sont différentes, alors les risques et les rendements seront eux aussi globalement différents. Les investissements à faible risque comme les obligations d’État offrent normalement des rendements plus faibles (mais plus sûrs) que les actifs à risque comme les actions, qui peuvent en moyenne rapporter un rendement plus élevé sur la même période, mais qui sont aussi plus susceptibles d’entraîner des pertes. Comme nous le verrons plus tard, tu peux définir à la fois le risque et le rendement attendu de ton portefeuille en combinant des actifs à haut risque et à faible risque, un processus appelé allocation d’actifs.

Note également que le risque n’est pas quelque chose d’abstrait. Il peut être estimé de plusieurs façons, la plus courante étant l’écart-type, qui évalue la mesure dans laquelle les rendements réels d’un actif peuvent différer de ses rendements attendus sur une période donnée. Plus l’écart-type est élevé, plus les fluctuations possibles sont importantes. Prenons l’exemple d’un titre ayant un rendement annuel moyen de 10 % et un écart-type de 15 % : la plupart du temps, son rendement fluctue entre 25 % (10 % + 15 %) et -5 % (10 % – 15 %). Pense maintenant à une obligation qui rapporte 3,5 % par an avec un écart type de 3 %. Son rendement variera entre 0,5 % et 6,5% la plupart du temps. Comme tu peux le voir, cette dernière est beaucoup moins risquée que la première, mais ses rendements attendus sont beaucoup plus faibles. Tu peux en savoir plus sur l’écart-type ici.

Quand tu investis, une façon d’éviter les risques inutiles est de diversifier tes investissements.

Donc, comme nous te l’avons dit, une certaine prise de risque est inévitable si tu veux atteindre un certain rendement. Mais pour un rendement attendu donné, tu ne veux pas prendre de risque inutile. Si tu dois aller de Paris à Rome en moto, tu peux choisir de porter un casque ou non : le « rendement » attendu sera le même (tu t’attends à arriver à Rome dans le même laps de temps), mais l’option sans casque impliquera un risque beaucoup plus élevé de ne pas arriver du tout.

Quand tu investis, une façon d’éviter les risques inutiles est de diversifier tes investissements, c’est-à-dire de répartir ton capital sur plusieurs titres différents qui ont le moins de liens possibles. En fait, plus le nombre de titres sur lesquels tu répartis ton capital est élevé, moins tu as de chances de tout perdre en une fois.

Bien que ça semble logique – ne mets jamais tous tes oeufs dans le même panier, dirait ta grand-mère – cela vaut la peine de prendre une minute pour comprendre le pourquoi du comment.

Tout titre est affecté par deux types de risques : un risque systémique, qui affecte tous les actifs de la même classe, et un risque spécifique, lié au titre unique. Un exemple de risque systémique est la pandémie du Covid-19 : quand elle a éclaté au début de l’année 2020, la bourse entière a chuté. Les risques spécifiques sont plutôt liés à l’entité unique qui a émis le titre : par exemple, les actions d’une société pétrolière et gazière qui extrait des hydrocarbures dans le Golfe du Mexique seront soumises au risque que des ouragans perturbent les opérations de la société. Les recherches montrent que des facteurs de risque spécifiques expliquent la majeure partie de la variation de la performance d’une action.

Désormais, lorsque tu achètes une seule action, le rendement que tu peux en attendre à long terme est le rendement moyen historiquement généré par les actions. En échange de ce rendement, tu prends à la fois le risque spécifique et systémique que l’action supporte.

Si tu achètes un portefeuille composé de toutes les actions du monde, le rendement que tu espères à long terme sera toujours assez semblable à celui d’une seule action, mais tu n’encoureras que le risque systémique, alors que les risques spécifiques de toutes les actions du portefeuille auront tendance à s’équilibrer. En d’autres termes, tu obtiendrais le même rendement attendu avec un risque moindre.

C’est ainsi que fonctionne la diversification, et les ETF te donnent la possibilité d’exploiter ce mécanisme de manière rapide et peu coûteuse en te permettant de répartir de petites sommes sur des dizaines, des centaines, voire des milliers de titres sous-jacents différents.

Détermine ta tolérance au risque

La première étape pour constituer un portefeuille est de déterminer ta tolérance au risque, c’est-à-dire le montant de risque que tu es prêt·e à prendre. Pour faire ça correctement, tu dois t’adresser à un conseiller financier ou utiliser l’un des outils gratuits que tu peux trouver sur Internet. Le processus consistera à te poser quelques questions, du type : pourquoi investis-tu ? Quand auras-tu besoin de récupérer ton argent ? Quelle est ta situation financière personnelle ?

Pourquoi investis-tu ?

On peut investir pour de nombreuses raisons : pour avoir une retraite plus confortable, pour envoyer ses enfants à l’université, pour acheter un chalet à la montagne… plus la disponibilité future de cet argent est importante pour toi, moins tu seras prêt·e à prendre des risques. Certains parents avisés, par exemple, prendront moins de risques sur l’épargne mise de côté pour assurer l’éducation de leurs enfants que sur celle destinée à l’achat d’un bateau au moment de la retraite.

Quand auras-tu besoin de récupérer ton argent ?

En ce qui concerne le moment où tu auras besoin de récupérer ton argent, c’est-à-dire ton horizon de placement, tu peux te baser sur cette idée : plus tu peux vivre longtemps sans cet argent, plus tu peux accepter de prendre des risques. Bien qu’un certain nombre de variables puissent l’influencer, ton horizon de placement sera toujours établi en fonction de ton âge : plus tu es jeune, plus le risque que tu peux prendre est élevé, car tu auras probablement plus de temps pour te remettre d’éventuelles pertes.

Quelle est ta situation financière personnelle ?

Enfin, et de toute évidence, ta tolérance au risque sera liée à ta situation financière : les personnes disposant d’une valeur nette plus élevée sont tout simplement plus aptes à assumer des pertes.

Les réponses aux questions ci-dessus te permettront de comprendre le niveau de risque maximum que tu es prêt·e à prendre, afin de choisir une répartition des actifs qui maximise les rendements escomptés compte tenu de ce niveau de risque. Tu es prêt·e à voir ton investissement perdre 40 % de sa valeur lors d’une mauvaise année ? Alors tu choisiras une certaine allocation d’actifs. Tu n’as pas envie de risquer plus de 10 % de ton capital chaque année ? Alors tu en choisiras une autre.

Choisis ton allocation d’actifs

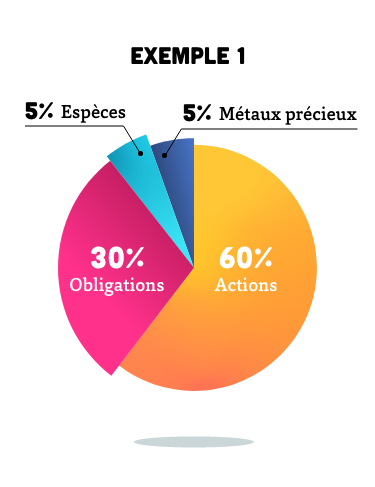

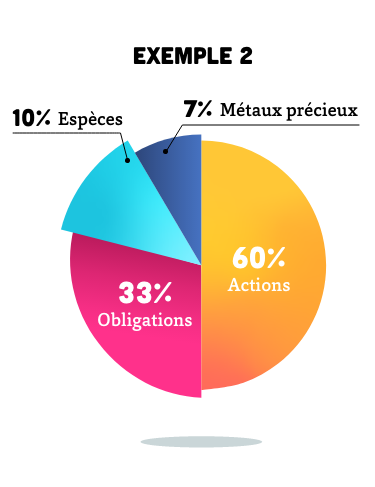

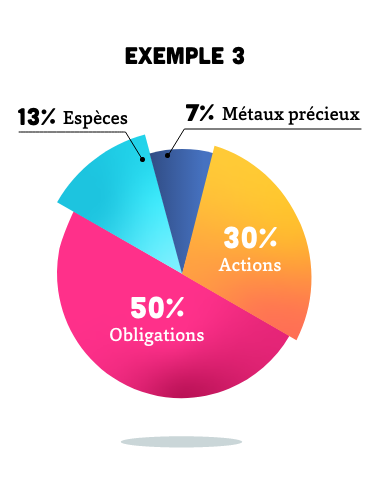

C’est le choix le plus important que tu feras au cours du processus. L’allocation des actifs est la décision du montant de capital à investir dans chaque classe d’actifs. Habituellement, un portefeuille diversifié comprendra principalement des actions et des obligations, auxquelles on peut ajouter des liquidités, des métaux précieux et d’autres actifs si nécessaire. Tu trouveras ci-dessous trois exemples différents de répartition des actifs.

En faisant varier le montant relatif des actions, obligations et autres actifs de ton portefeuille, tu peux augmenter ou diminuer le niveau de risque et les rendements attendus. En fait, le rendement escompté et l’écart-type d’un portefeuille sont simplement donnés par la moyenne pondérée du rendement escompté et de l’écart-type de ses actifs.

En général, les actions présentent un risque et un rendement élevés, ce qui te donne de meilleures chances de croissance. Les obligations offrent au contraire un risque et un rendement plus faibles, couvrant ton portefeuille pendant les récessions. Les espèces peuvent être conservées pour assurer un certain degré de liquidité, mais elles sont soumises à l’inflation et ne génèrent aucun rendement, tandis que les métaux précieux peuvent être utilisés comme des actifs sûrs – ils ne fournissent pas de rendement en soi, mais ont tendance à conserver leur valeur dans le temps et à bien résister en période de turbulences.

Par conséquent, plus tu ajoutes d’actions à ton portefeuille, plus ton risque et tes rendements potentiels sont élevés. Les investisseurs ayant une tolérance au risque élevée et un horizon de placement long vont donc allouer une part plus importante de leur capital aux actions, tandis que ceux qui ont une tolérance au risque plus faible ou un horizon de placement plus court voudront investir davantage dans des obligations et d’autres actifs plus sûrs.

Ok, mais comment décides-tu du montant à allouer à chaque classe d’actifs ? Comme nous l’avons dit, la répartition des actifs dépend de ta tolérance au risque, mais aussi d’une règle empirique largement utilisée qui consiste à investir dans des actions un pourcentage égal à la différence entre 100 et ton âge. Un investisseur qui suit cette règle investira 80 % de son capital dans des actions quand il aura 20 ans, 70 % quand il aura 30 ans, 60 % quand il aura 40 ans, et ainsi de suite. L’idée est que plus tu vieillis, moins ton portefeuille doit être risqué. Pour respecter cette règle, tu dois rééquilibrer ton portefeuille chaque année, un mécanisme que nous verrons plus tard.

Ces dernières années, de nombreux professionnels ont commencé à proposer à leurs clients une version révisée de la règle prescrivant une part plus importante d’actions, à savoir la différence entre 110 ou même 120 et l’âge de l’investisseur. Deux raisons principales expliquent ce phénomène : le contexte actuel de taux d’intérêt bas, qui a conduit à des rendements obligataires faibles, et l’allongement de la durée de vie moyenne, qui donne aux investisseurs plus de temps pour se remettre d’éventuelles pertes.

Dans tous les cas, la décision finale t’appartient. Tu peux utiliser ces règles comme point de départ, puis ajuster ton allocation d’actifs en fonction de ton goût du risque et de ton horizon de placement.

Sélectionne tes paniers

Une fois que tu as défini la répartition de tes actifs, il est temps de choisir les paniers d’actifs dans lesquels investir. Supposons que tu aies choisi une répartition de 80 % d’actions et de 20 % d’obligations. La part des actions doit-elle être composée d’actions américaines, européennes ou du monde entier ? Et qu’en est-il des obligations ? Il existe de nombreux fonds qui reproduisent les indices boursiers et obligataires de tous les pays et secteurs. Quels sont ceux que tu devrais choisir ?

C’est à toi de décider, mais si tu n’es pas sûr·e de savoir quels paniers d’actions ou d’obligations acheter, la réponse est assez simple : opte pour les plus diversifiés. En ce qui concerne les actions et les obligations d’entreprise, assure-toi que les indices que tu choisis comprennent des entreprises de différentes régions et de différents secteurs ; quant aux obligations d’État, elles doivent être diversifiées à la fois en termes de pays et de maturité.

Le moyen le plus simple et le plus rentable d’atteindre le plus haut degré de diversification est d’acheter des ETF reproduisant des indices mondiaux comme le MSCI World, qui suit environ 1 600 des plus grandes entreprises du monde.

À vérifier avant d’acheter un ETF

Nous y voilà. Tu as défini ton allocation d’actifs et choisi les indices dans lesquels tu souhaites investir. Tu ouvres donc un compte chez un courtier et parcours les ETF proposés pour trouver ceux qui les suivent. Mais à ce stade, tu peux trouver plus d’un fonds qui suivent le même indice. Par exemple, il existe au moins 12 ETF qui suivent le MSCI World. Alors comment choisir le meilleur ? Tu peux optimiser ta recherche en prêtant attention à un certain nombre de caractéristiques relatives aux fonds. C’est le moment de les examiner…

Taille du fonds

Plus le fonds est important, moins il y a de chances qu’il soit liquide. Une bonne règle de base consiste à préférer les fonds dont les actifs sous gestion (AUM) dépassent 100 millions d’euros. Les ETF les plus gros bénéficient d’économies d’échelle plus importantes, ce qui se traduit par des frais moins élevés pour toi. Aussi, les fonds de grande taille ont tendance à être davantage tradés, de sorte à ce qu’ils deviennent plus liquides et que tu puisses les acheter avec un écart plus faible et les vendre plus rapidement.

Âge du fonds

Un historique de long terme t’aide à mieux évaluer un ETF. Méfie-toi des fonds de moins d’un an, car ils présentent un risque plus élevé de liquidation.

Couverture du risque de change

Si le fonds comprend des actifs libellés dans une devise différente de celle utilisée dans votre pays de résidence, tu encours un risque de change. Par exemple, si tu vis en Europe et que tu investis dans un ETF indiciel mondial allouant 60 % de ses actifs aux actions américaines, 60 % de ton investissement sera affecté – positivement ou négativement – par le taux de change EUR / USD. Bien que les études montrent que le risque de change a peu d’impact sur les rendements des actions à long terme, il peut affecter de manière significative les investissements à court terme en actions et les investissements en obligations.

Par conséquent, fais toujours attention à la politique de couverture du fonds pour t’assurer que tu ne cours aucun risque de change indésirable. La devise dans laquelle le fonds est libellé n’a aucun impact sur ton risque de change.

Méthode de réplication

Les ETF peuvent répliquer l’indice sous-jacent de différentes manières, les plus courantes étant la réplication physique intégrale, l’échantillonnage et la réplication synthétique :

- Réplication physique intégrale : l’ETF détient tous les titres de l’indice dans les mêmes proportions que celles indiquées par l’indice. Les indices dont les titres sont nombreux ou peu liquides peuvent être plus difficiles à répliquer intégralement.

- Échantillonnage : l’ETF ne détient qu’une sélection des titres les plus importants et les plus liquides de l’indice. L’échantillonnage résout le problème ci-dessus et tend à réduire les coûts de gestion, mais peut entraîner une erreur de suivi plus importante.

- Réplication synthétique : l’ETF réplique l’indice en utilisant un produit financier dérivé (un « swap »). La réplication synthétique est généralement utilisée pour suivre les marchés de niche, les matières premières ou les marchés monétaires. Les fonds de ce type ont tendance à présenter un certain niveau de risque de contrepartie car ils ne possèdent pas les titres sous-jacents.

Pour résumer : la méthode la moins risquée est la réplication physique intégrale , suivie de l’échantillonnage et de la réplication synthétique.

Politique de distribution

Les ETF peuvent soit distribuer des dividendes sur une base régulière, soit les réinvestir automatiquement dans le fonds. Ici, le choix dépend de ton objectif : si tu veux un revenu régulier de ton capital, opte alors pour le premier. Sinon, le second te permet de gagner du temps et d’économiser des transactions.

Frais

Toutes choses étant égal par ailleurs, tu opteras probablement pour le fonds le moins cher. Tu peux le trouver en consultant le Total Expense Ratio (TER), également appelé Ongoing Charge Figure (OCF). Il s’agit d’une mesure approximative des dépenses annuelles que l’ETF générera, exprimée en pourcentage de ton investissement. Attention toutefois : le TER ne prend en compte que les frais facturés par le gestionnaire de l’ETF, sans inclure les taxes ni les frais facturés par le courtier. Avec BUX, tu peux investir dans des ETF sans payer de frais de courtage. Découvre comment par ici.

Dernière recommandation avant d’appuyer sur “acheter” : pour être sûr·e que l’ETF dans lequel tu vas investir est conforme à tes attentes, et n’est pas un autre fonds qui reproduirait le même indice avec des caractéristiques différentes, regarde toujours son numéro ISIN (un code alphanumérique à 12 caractères qui identifie un titre de manière unique) sur Internet et lis attentivement son KIID, un document contenant toutes les informations sur le produit que ton courtier doit te fournir.

Rééquilibre ton portefeuille

Après avoir construit ton portefeuille, tu dois le gérer. En effet, si une classe d’actifs prend plus de valeur que les autres au fil du temps, leur poids relatif changera, s’éloignant de ton allocation d’actifs initiale et modifiant le profil risque/rendement de ton portefeuille.

En période de prospérité, par exemple, les actions ont tendance à prendre plus de valeur que les obligations. Par conséquent, à la fin d’une année de marché haussier, les actions seront probablement surreprésentées dans ton portefeuille, ce qui augmentera son risque au-delà du niveau prévu dans ton allocation d’actifs initiale.

En attendant, comme nous l’avons dit précédemment, ton niveau de risque acceptable diminue probablement au fil du temps : en vieillissant, tu voudras peut-être échanger certains rendements attendus contre une certaine tranquillité d’esprit (c’est-à-dire réduire ta part d’actions pour augmenter ta part d’obligations).

Pour résoudre ces deux problèmes, une bonne pratique consiste à analyser ton portefeuille une ou deux fois par an afin de déterminer si les pondérations relatives ont changé, et de les rééquilibrer si nécessaire afin d’atteindre la nouvelle répartition d’actifs souhaitée.

Pour ce faire, tu peux soit acheter davantage de la ou des classe(s) d’actifs sous-représentée(s) dans ton portefeuille – et donc d’y injecter de nouveaux capitaux. Sinon, la deuxième option consiste à vendre une partie de la classe d’actifs surreprésentée pour en acheter une autre. N’oublie pas que, dans le second cas, tu pourrais être soumis à l’imposition des plus-values en fonction de ton pays de résidence.

À titre d’exemple, supposons que tu aies trente ans et que tu commences à investir selon la règle des 100 ans. Au moment d’investir, tu choisis une répartition des actifs de 70 % d’actions et de 30 % d’obligations. Au bout d’un an, tu examines ton portefeuille et tu te rends compte que les actions ont augmenté pour représenter 72 % de celui-ci, alors qu’en fait, tu préfèrerais finalement un mélange de 69 % d’actions et 31 % d’obligations (c’est la nouvelle répartition des actifs que tu souhaites). Pour y parvenir, il te suffira de vendre 3 % de la valeur de ton portefeuille en actions et d’acheter des obligations avec cet argent. Tu peux aussi acheter des obligations supplémentaires pour diluer la part d’actions jusqu’au pourcentage souhaité.

Stratégies d’investissement des ETF

Le guide de construction d’un portefeuille d’ETF proposé dans les sections précédentes suppose que tu achètes et vends des titres dans le seul but de mettre en place une allocation d’actifs optimale, sans essayer de chronométrer le marché.

C’est ce qu’on appelle la stratégie de buy-and-hold (achat et conservation) : la plus simple et la plus efficace pour investir à long terme. Toutefois, ce n’est pas la seule que tu peux adopter. Les stratégies d’investissement peuvent être divisées en trois groupes : buy-and-hold, timing du marché ou une combinaison des deux. Passons à leur analyse.

Acheter et conserver (« buy-and-hold »)

Comme nous l’avons dit, c’est la stratégie la plus simple et la plus efficace à long terme. Tu choisis une répartition des actifs qui maximise le rendement attendu compte tenu du niveau de risque choisi, tu achètes les titres nécessaires et tu les conserve pendant toute la durée de l’investissement, indépendamment des fluctuations des marchés. Tu ne vends des titres que lors du rééquilibrage et pour liquider ton investissement à la fin.

Cette stratégie passive repose sur l’hypothèse (fondée sur des preuves historiques) selon laquelle, à long terme, les marchés boursiers mondiaux ont tendance à grimper. Les principaux facteurs à l’origine de cette tendance sont la croissance démographique, qui augmente la demande de biens et de services, et l’innovation technologique, qui rend les entreprises plus productives. À long terme, la combinaison de ces deux forces tend à augmenter les bénéfices et les valorisations des entreprises en conséquence.

Ainsi, selon cette hypothèse, si tu possèdes un portefeuille d’actions diversifié suffisamment longtemps, tu devrais te retrouver avec un bénéfice. Cela fait de l’achat et de la conservation une stratégie efficace à long terme, même si ça ne garantit pas qu’elle fonctionnera sur des périodes plus courtes, au cours desquelles les rendements peuvent être sensiblement affectés par la volatilité.

De plus, ses résultats dépendent fortement de l’effet des intérêts composés : en réinvestissant les dividendes des actions et les paiements d’intérêts des obligations dans le portefeuille, tu augmenteras périodiquement ton capital, en récoltant à chaque fois des intérêts et des dividendes plus élevés, dans un cycle vertueux qui fera croître ton investissement de manière exponentielle. Mais les intérêts composés mettent du temps à faire effet, et c’est une autre raison pour laquelle le « buy-and-hold » est plus efficace à long terme.

Tu peux mettre en œuvre cette stratégie de deux manières. Soit tu investis une somme forfaitaire, soit tu répartis tes achats dans le temps en étalant de petits versements – une méthode appelée « moyenne des coûts unitaires ». Ces deux approches présentent des avantages et des inconvénients.

- Approche forfaitaire

Si tu as une somme à ta disposition, tu peux décider de l’investir en un seul bloc. En théorie, c’est la meilleure approche, car elle donne à l’ensemble de ton capital plus de temps pour se développer et maximise les intérêts composés que ton investissement peut générer.

D’un autre côté, imagine que tu agisses ainsi au moment où une bulle sur les marchés atteint son apogée. Voir ton portefeuille s’effondrer juste après ton investissement et ne pas se redresser pendant des années peut être éprouvant sur le plan émotionnel. C’est pourquoi, même si tu as une somme à investir d’un seul coup, tu peux décider de diluer ton investissement dans le temps, en sacrifiant une partie des rendements potentiels au profit d’une plus grande tranquillité d’esprit et de liquidités.

- Moyenne des coûts unitaires (« Unit-cost averaging »)

La méthode de la moyenne des coûts unitaires fonctionne de la manière suivante : tu investis la même somme d’argent dans les mêmes actifs selon un calendrier régulier (mensuel ou trimestriel). Lorsque le prix du portefeuille augmente, ton montant fixe en achète moins, mais lorsqu’il baisse, il en achète plus. Ainsi, tu accumuleras plus de parts à des prix plus bas, et moins à des prix plus élevés, ce qui te permettra de faire la moyenne des coûts de tes actifs.

Cette méthode minimise le risque de baisse de ton investissement, ce qui t’évite de t’inquiéter lorsque les marchés baissent. En fait, sur le plan émotionnel, c’est probablement la meilleure approche : lorsque les prix montent, tu seras heureux·euse de voir ton portefeuille s’accroître. Et lorsqu’ils baissent, tu y verras l’occasion de diminuer le coût moyen de ton investissement. Tu peux mettre en place un système de moyenne des coûts unitaires sur BUX en effectuant des virements bancaires récurrents à partir de ta banque.

Comme nous l’avons vu, en théorie, la stratégie « buy-and-hold » est assez simple, mais elle nécessite une volonté de fer. Tu dois t’y tenir quoi qu’il arrive sur le marché boursier, ce qui peut s’avérer difficile en période de forte incertitude. Lorsque les prix grimpent rapidement au-dessus des sommets historiques, tu seras tenté·e de vendre par crainte d’un effondrement imminent. Au contraire, après un krach, tu peux ressentir la crainte de rater une bonne occasion d’investir davantage. Une méthode de la moyenne des coûts unitaires peut t’aider à maintenir une bonne discipline tout au long du processus d’investissement, mais elle te coûtera plus cher que le rendement potentiel d’un investissement forfaitaire.

Timing du marché (« Market timing »)

Le timing du marché comprend un large éventail de stratégies ayant un point commun : l’investisseur essaie de prévoir les mouvements futurs des prix et achète ou vend des titres en conséquence.

Ces stratégies impliquent un investissement actif et sont généralement appliquées à court terme en fixant des règles qui déterminent quand acheter et vendre en fonction de signaux spécifiques, qu’ils soient techniques (liés aux mouvements de prix) ou fondamentaux (indices qu’un actif est peut-être momentanément sous ou surévalué).

Toutes les innombrables stratégies existantes de ce « market timing » reposent sur l’hypothèse que les marchés peuvent être anticipés sur la base de données antérieures. Toutefois, la théorie financière rejette cette hypothèse, affirmant que, dans un marché efficace, les prix actuels reflètent déjà toutes les informations passées, de sorte que les données antérieures ne peuvent rien dire de l’avenir.

Bien sûr, en réalité, les marchés ne sont pas toujours efficaces, ce qui permet à certaines de ces stratégies de fonctionner occasionnellement à court terme, étant donné que l’on dispose de méthodes de prévision avancées. Cependant, il est prouvé qu’elles ne battent pas les stratégies de buy-and-hold à long terme dans la plupart des cas. Par conséquent, à moins que tu ne sois un investisseur professionnel expérimenté disposant d’outils sophistiqués pour faire des prévisions de marché, tu obtiendras probablement de meilleurs résultats en te tenant à une approche buy-and-hold.

Combiner les deux

Si tu veux profiter d’un investissement actif sans risquer de t’écarter des résultats qu’une stratégie passive peut générer, tu peux opter pour une approche coeur-satellite (« core-satellite »), qui est une combinaison du buy-and-hold et du timing de marché.

Cette méthode consiste à consacrer la partie coeur, qui est le noyau de ton portefeuille (généralement environ 80 %), à une stratégie de buy-and-hold à long terme tout en utilisant le reste de celui-ci (la partie satellite) pour tenter de poursuivre des rendements attendus plus élevés en essayant de saisir des occasions momentanées à court terme.

La partie satellite d’un tel portefeuille peut également être utilisée pour obtenir une plus grande diversification que ne le permettrait la répartition des actifs de base, par exemple en investissant dans des marchés périphériques ou des secteurs de niche à fort potentiel de croissance mais à haut risque.

Quelle que soit l’approche que tu choisiras, BUX te propose une sélection d’ETF adaptés à toute stratégie d’investissement, ce qui te permet de les trader sans commission.

Les ETC sur BUX

ETC signifie Exchange-traded commodities (matières premières négociées en bourse) Les ETC sont des titres négociés sur les marchés boursiers, dont la valeur est basée sur le prix d’une matière première spécifique. Les ETC sont conçus pour suivre la performance d’une matière première particulière, et ils offrent aux investisseurs un moyen pratique de s’exposer aux marchés des matières premières.

Quelle est la différence entre les ETF et les ETC?

Les ETF sont des fonds d’investissement qui sont négociés en bourse comme des actions. Ils sont conçus pour suivre la performance d’un indice, d’un secteur ou d’une classe d’actifs particuliers, et leurs avoirs peuvent comprendre des actions, des obligations et d’autres titres. Les ETF sont souvent utilisés par les investisseurs pour s’exposer à un portefeuille diversifié d’actifs ou pour cibler des thèmes ou des stratégies d’investissement spécifiques.

Les ETC, quant à eux, sont conçus pour suivre la performance de matières premières individuelles ou de paniers de matières premières, tels que les métaux précieux, l’énergie ou les produits agricoles.Les ETC proposés par BUX sont l’or, l’argent, le platine et le palladium. Les investisseurs dans les ETC cherchent généralement à profiter des variations des prix des matières premières.

Pourquoi investir dans les ETC ?

L’ajout d’ETC à un portefeuille peut contribuer à le diversifier en le répartissant sur différentes classes d’actifs. Les ETC ont une corrélation plus faible avec les actions traditionnelles. En investissant dans des actifs moins corrélés aux investissements boursiers traditionnels, tu créeras un portefeuille plus diversifié.

De plus, certains ETC suivent les cours de métaux précieux comme l’or et l’argent, qui sont souvent considérés comme une protection contre l’inflation. La présence d’ETC dans un portefeuille peut contribuer à protéger ce dernier des effets négatifs de l’inflation.

Ce qu’il faut garder à l’esprit lors du choix d’un ETC

- Type de matière première : détermine le type de produit de base dans lequel tu souhaites investir. Les ETC proposés par BUX permettent d’investir dans l’or, l’argent, le platine et le palladium.

- Méthode de suivi : vérifie la méthode de suivi utilisée par le CFE pour t’assurer qu’elle correspond à tes objectifs d’investissement. Les ETC physiques détiennent des matières premières physiques, tandis que les ETC synthétiques utilisent des dérivés financiers pour suivre le prix de la matière première sous-jacente. Pour l’instant, BUX n’offre que des matières premières à support physique.

- Volatilité : les prix des matières premières sont généralement plus volatils que ceux des autres classes d’actifs, ce qui rend les investissements plus risqués que les autres. Les prix des métaux précieux, des métaux industriels et des autres matières premières sont généralement plus volatils que les prix des autres catégories d’actifs. Moins une matière première ou un métal précieux est liquide, plus il peut être volatil.

Nos ETC

- Xetra-Gold ETC

- Invesco Physical Gold ETC

- Xtrackers Physical Gold ETC

- WisdomTree Physical Silver ETC

- Xtrackers Physical Silver ETC

- WisdomTree Physical Platinum ETC

- WisdomTree Physical Palladium ETC

Nos ETF